「住宅ローンを組む場合、【頭金】ってどれくらい用意しておいた方がいいの?」

「住宅ローンを頭金なしで組むと、どんなリスクがあるの?」

そんな疑問にお答えします。

そんな疑問にお答えします。

住宅ローンを組む上で「頭金」をなしにしたいけど、本当になしにしてしまって良いのか不安がある方も多いと思います。

また、頭金を入れるのであれば、生活費もあるし、一体いくら入れれば良いのかも分かりませんよね。

今回は大手ハウスメーカーで百件近く住宅ローンのサポートをしてきた私の経験を活かし、そんな住宅ローンの「頭金」をどうすれば良いのかを解説していきます。

住宅ローンの頭金を色々インターネットで調べても、どうも実際の住宅業界や銀行事情からはズレた内容も多かったので、経験談から真相をご説明します。

- そもそも住宅ローンの頭金なしって可能なのか

- 低金利時代は早く借りるのが鉄則

- 住宅ローンの頭金をなしにするデメリット

- そもそも住宅ローンの頭金なしって可能なのか

では早速解説していきます。

目次

1.そもそも住宅ローンの頭金なしって可能なの?

住宅ローン頭金なしは結論から言うと「可能」です。

また、一般的に言われる「諸経費の一部」は現金で支払わないといけないのでは? という疑問もあると思いますが(厳密に言うと諸経費のために準備するお金は「頭金」では無く「自己資金」と言われます)、現在は諸経費も含めて融資してくれる銀行が非常に多くなっています。

この合計4,500万円を全て住宅ローンとして融資してもらえる銀行が多い、ということです。

fa-arrow-circle-right住宅の諸経費に関して、詳しくは下記ページをご参照下さい。

諸経費というのは、例えば以下の費用も借りられるということになります。

- 引っ越し代(仮住まい費用含め)

- カーテン代

- 地鎮祭

- 火災保険

- 住宅ローンの融資手数料

- 登記費用

上記は諸経費の一部ですが、その他の諸経費も含めて(家電や家具以外)新築に掛かる費用はほとんど借りられます。

※もちろん、住宅ローンの借入額には限度額が存在します。

fa-arrow-circle-right詳しく住宅ローン借入額の目安を知りたい方は下記ページをご参照下さい。

頭金はなしに出来ますが、実は新築時にはある程度まとまったお金が必要です。

それは、手付金や契約金など、事前に支払わないといけない準備金があります。

1-1. 頭金ではない手付金や契約金などの準備金とは?

1つ例を挙げます。

ハウスメーカーや工務店などの建築会社と契約する際、必ず契約金が必要となります。

もちろん現金で必要です。

(契約金の額は建築会社によって異なります)

その契約金は、基本、建物本体に充当されます。

では、この契約金は住宅ローンで支払えないのでしょうか?

結論としては支払いが可能です。

ですが、建物本体の金額を借りられる(融資)タイミングは、建物引渡し直前の決済(融資実行)となります。

建物本体は1,500万円とします。残り1,450万円を支払えば良いのですが、建物引渡し直前の決済(融資実行)には1,500万円が口座に振り込まれ、そのうち1,450万円を建築会社に振込で支払うわけです。

つまり、50万円は手元に残る、言い換えれば戻ってくることになります。

建物契約から引渡しまでは概ね3ヶ月~半年の期間が必要ですので、その間は準備金のお金は手元にない状態になるわけです。

ちなみに、準備金を別の金融機関やキャッシングで借りることはNGとなります。

銀行の審査で借入額が大きく減少してしまうから意味がありません。

準備金は必ず現金で用意したり、親族から援助してもらう必要があります。

■前もって用意しておく準備金の一覧と金額の目安

では、準備金の一覧をリストアップします。

- 土地購入時の手付金:

土地金額や売主によって異なりますが、30~100万円前後(50万円前後が一般的) - 建物の契約金:

建築会社によって異なりますが、10~50万円前後(相談可能) - 地鎮祭費用(神社に現金で支払う為):

3~5万円 - 仮住まいの契約金や引っ越し費用:

仮住まい不動産会社によって相談すれば後払いも可 - 外構の契約金:

外構業者によって異なるが、相談によって契約なしも可 - 水道加入金:

新規で土地を買った方限定で、水道加入金10~15万円は事前に支払いが必要 - 銀行融資や建物、土地契約時などの印紙代:

4~5万 - 銀行の事務手数料

3~5万円

土地の手付金と建物契約金が最も大きい金額ですが、相談することで金額を抑えることは可能です。

ただ、土地から購入での新築70万~100万円前後、建替で50万円前後の準備金は最低でも必要となります。

2.頭金なしでいいから、低金利時代は早く借りるのが鉄則

住宅ローンで頭金をなしにするデメリットは後述しますが、低金利と呼ばれる現在(2018年8月)であれば、頭金を貯蓄するくらいなら、さっさと借りて返し始めた方が良いというのが鉄則です。

何故頭金なしでも早く借り始めた方が良いのか、具体的に解説していきましょう。

2-1.賃貸の場合、住宅ローンの利息よりも家賃の方が高い!?

賃貸の場合、家賃は掛け捨てとなりますので、多くの方が勿体ないと考えて戸建てやマンションを検討します。

では頭金をしっかり貯蓄した場合も家賃を払い続けるのは勿体ないのか検証してみましょう。

■具体例1(すぐに住宅を購入)

現在:家賃7万円(賃貸)

新築:住宅ローン10万円(3,500万円の借入)

当初頭金:500万円(住宅ローン3,500円+頭金500万円=4,000万円計画)

35年ローンの利息合計:650万円(金利1%で試算)

年齢:30歳(完済65歳)

■具体例2(例1と同条件だが、2年間頭金を貯蓄)

貯蓄額:毎月3万円(2年間で合計70万円)

新築:住宅ローン9万7千円(3,430万円の借入)

当初頭金:570万円(住宅ローン3,430円+頭金570万円=4,000万円計画)

35年ローンの利息合計:635万円(金利1%で試算)

年齢:33歳(完済67歳)

※具体例2-2(仮に住宅ローン返済額を具体例1と同様に10万円とした場合)

返済期間:33年6ヶ月

年齢:33歳(完済66歳)

33年6ヶ月ローンの利息合計:611万円(金利1%で試算)

■具体例1と具体例2-2を比較

合計利息の差額:650万円-611万円=39万円

具体例2-2の掛け捨て家賃:7万円×24か月=168万円

差額:掛け捨て168万円-利息の差額39万円=129万円(最終の差異)

その他、固定資産税や資産価値などの諸条件は具体例1も2も一緒なので、基本的に家賃を支払っている期間は非常に勿体ないと言えます。

もちろん、完済年齢も遅れますので、2重に不利になると言えます。

2-2.金利が上昇するリスクがある

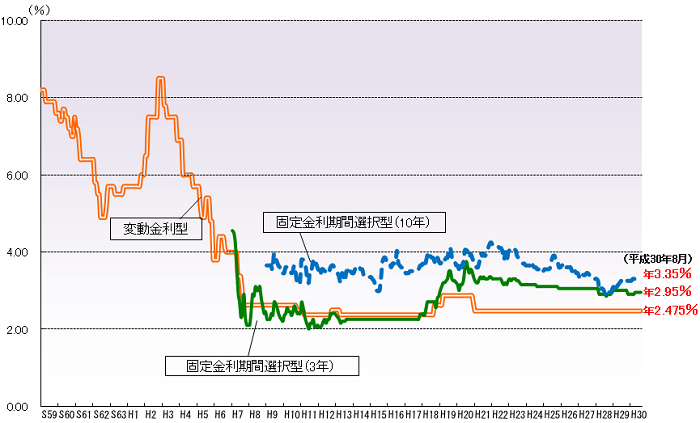

現在(2018年8月)まで過去最低の低金利が続いてきました。

出典:住宅金融支援機構【フラット35】民間金融機関の住宅ローン金利推移(変動金利等)

出典:住宅金融支援機構【フラット35】民間金融機関の住宅ローン金利推移(変動金利等)

※画像右の赤字で記載された金利は「店頭金利」です。2018年8月現在の実質金利は店頭金利から1.8~2.2%マイナスしたくらいの金利です。

しかし、今後経済が上向いてくれば金利が上昇していく可能性が出てきます。

つまり、頭金を貯めるくらいなら、頭金なしでも良いので早い段階で住宅ローンを組むのが良いでしょう。

ちなみに、変動金利を選択すれば、先々金利が上がっても一緒じゃないか、と思われるかもしれませんが、実は住宅ローンを始めたスタート金利が重要なんです。

特に変動金利は5年間返済額が変わらないというルールがあります(利息は年2回の見直し)。

将来金利が上がっても、5年間は返済額が変わらないので対策が打てます。

fa-arrow-circle-right金利上昇は繰上返済の「返済額軽減型」を使用しましょう。詳しくは下記ページをご参照下さい。

つまり、住宅ローンを始めたスタート金利が高い状態だと、返済額が大きい可能性があり、金利が上昇した際に対策が打てなくなってしまいます。

また、上記繰上返済のページでも記載していますが、変動金利だろうが固定金利であろうが、金利が低く返済額が低い時にどんどん繰上返済していくことが全体の利息を抑える結果に繋がります。

結果、金利が低い時に住宅ローンを始めることが重要となりますので、頭金なしでも早めに新築の計画を建てましょう。

2-3.住宅ローンの金利だけではなく、今なら補助金制度も優遇

頭金なしでも早く新築計画を進めた方が良い理由は他にもあります。

それは、2018年8月現在であれば様々な補助金もあり、メリットが高いと言えます。

■住宅ローン控除(減税)

期間:2021年12月31日までに住宅へ入居(居住を開始)

補助金の中で最大の金額になる住宅ローン減税。

住宅ローンの約1%弱、毎年税金が安くなる制度です(10年間)。

例えば4,000万円の住宅ローンを組めば、毎年35万円前後(10年間で350万円)税金が安くなります。

fa-arrow-circle-right住宅ローン減税(控除)についてまとめたページがあります。

■すまい給付金

期間:2021年12月31日までに住宅へ入居(居住を開始)

すまい給付金は、住宅を購入する上で消費税率引上げによる負担を緩和するための制度です。消費税率8%時は年収510万円以下の方を対象に最大30万円の援助があります(消費税率10%時は年収650万円以下、最大50万円の援助に変更があります)。

申請のするのに数万の費用が発生するので、ご注意ください。

■固定資産税(土地・建物)緩和措置

期間:2020年年3月31日までに新築された住宅

戸建ての場合は最初の3年間だけ、建物の固定資産税が半額になります。また、土地は永続的に3分の1になります。

細かい諸条件がありますが、今回は割愛します。

fa-arrow-circle-right新築後の固定資産税については下記ページで解説していますので、ぜひご参照下さい。

上記3点の補助金制度は、今まで期間を延長してきたので、景気が回復しなければ再度延期することもあります。

しかし、中止になる場合も当然あります。頭金なしでも良いので早めに新築計画を進めましょう。

3.住宅ローンの頭金をなしにするデメリット

ここまで住宅ローンの頭金はなしでも問題ないことを解説してきました。

また、頭金を貯蓄する時間を掛けるくらいなら、早めに住宅ローンを組んでしまう方が良いことも合わせて解説しました。

矛盾したことを言いますが、それでも住宅ローンの頭金は多ければ多いに越したことはありません。

ここで頭金をなしにした場合、または少なくした場合のデメリットを解説していきます。

3-1.頭金が少ないと支払う利息が多くなる

説明する必要もないくらい当たり前のことですが、頭金をなしにして借入額を多くすれば、利息は多くなります。

ただ、繰上返済のページにも記載させて頂きましたが、繰上返済は新築後、早く返済すればするほど大きく利息を減らすことができます。

それと同様に、頭金も多ければ多いほど、大きく利息を減らすことができます。

当然、住宅ローンの35年分の利息が少しずつ減らせるので、累積すると大きな減少額になるわけです。

上記具体例を参照して、どれくらい利息が下がるか目安を確認しましょう。

頭金:500万円(住宅ローン3,500円+頭金500万円=4,000万円計画)

35年ローンの利息合計:650万円(金利1%で試算)

頭金を仮に600万円に設定すると、

35年ローンの利息合計:630万円

つまり、3500万円前後の住宅ローン借入額であれば、100万円頭金を増やせば、20万円利息が減るわけです。

当然、頭金は多いに越したことはありません。

仮にご両親から援助、または無利子で貸してくれる場合であっても、多ければ多いほど良いことになります。

3-2.頭金をなしにすると銀行の審査で借入額、金利で不利になる

これは頭金をなしにした場合の最大のデメリットと言えます。

銀行の住宅ローン担当の方の話では、頭金が少しでもあるかないかで、借入額と優遇金利に差が出てくるとのことです。

もちろん、住宅ローン年収別の目安【基礎】でも解説している通り、住宅ローンは年収・年齢・属性などで審査されます。

年収ベースでみても借入額に相当余裕がある場合や、公務員などの属性が良い場合は大きな影響はないですが、それでも頭金が少しでもある場合とない場合で借入可能額に大きな差が発生します。

また、適用される金利も頭金がないと不利になる場合があります。

極端な例ですが、頭金があれば変動金利0.6%適当のはずが、頭金がない形で事前審査を出したら0.625%になってしまう、という事態が起きることがあります。

頭金を貯める時間は非常に勿体ないですが、新築計画を進める時に用意できる頭金は、なるべく多く用意するのが重要です。

fa-arrow-circle-right銀行選びのポイントに関して知りたい方は下記ページをご参照下さい。

4.まとめ

住宅ローンの頭金に関してはお分かりいただけましたか?

頭金をなしにするのは可能ですし、頭金を貯める時間を掛けるくらいなら、なるべく早く新築計画を進めるべきです。

しかし、頭金をなしにするとデメリットも発生しますので、頭金は多いに越したことはありません。

デメリットも十分に踏まえた上で、頭金をいくら用意すべきかご家族と話し合いながら新築計画を進めましょう。

最後までご愛読頂きまして誠に有難うございました。