「2020年に住宅ローンを組むなら、変動か固定、どっちの金利がお得になるのか知りたい!」

「この先、これ以上金利が下がることは無いって聞くけど、その場合は変動と固定、どっちを選ぶべき?」

変動と全期間固定金利を比較すると、金利は0.6~0.8%前後の差があります。

例えば3000万円のローン(35年)を組む場合、変動と固定金利では最初の返済額が月々8,000~12,000円も差が出てきます。

現状は変動金利を選択する人が多いですが、近い将来、金利が大きく上昇してしまった場合は固定金利の方がお得になるわけですから、迷う人も多いのではないでしょうか。

ただ、金利は「どっちがお得か」だけでなく、返済計画や生活スタイルによっても向き・不向きがあります。

そこも踏まえ、変動か固定で迷っている方のために、「住宅ローンアドバイザー」の資格知識も活かしつつ、2020年はどっちを選択するべきか、を解説していきます。

本記事の内容はこちら。

- 返済計画に応じたタイプ別に、変動か固定金利、どっちが得か分かる

- 変動・固定・期間選択型など、金利別にメリット・デメリットが簡潔に分かる

- 過去の金利の推移や借りる人の割合が分かる

では早速解説していきます。

目次

1. 2020年1月までの金利推移

変動・固定のどっちがお得かを考えるために、まずは過去の金利推移を確認してみましょう。

下記、価格.comさんが提供されている金利グラフをご参照下さい。

まず、上のグラフは2020年1月までの変動金利の推移です。

都市銀行とネット銀行が、まるで値下げ合戦のように競うような形で金利が下がり続けています。

最低金利は「ネット銀行0.399%」「都市銀行は0.429%」(2020年1月10日時点)とのこと。

下のグラフはフラット35や全期間固定金利の推移グラフですが、変動金利ほど金利が下がっていないことが分かります。

最低金利は「ネット銀行0.820%」「都市銀行は1.070%」(2020年1月10日時点)とのこと。

金利推移だけ見れば「変動金利」に軍配が上がりそうですが、「固定金利」が変動金利に合わせて下がらない原因も気になります。

例えばですが、銀行はこんなことを考えているかもしれません。

変動金利をここまで下げてもトータルで見れば利益がでる、でも、固定金利を下げると赤字になる可能性が高い。

つまり、近い将来「金利が上昇するのかも?」という想像ができますよね。

過去の推移だけでは、固定金利や変動金利、どっちを選べば良いのか判断がつきません、もう少し掘り下げていきましょう。

2.過去の変動・固定金利の借りる人の割合を参考にしてみる

実際に、変動金利にする人、固定金利にする人の割合はどうなっているのでしょうか?

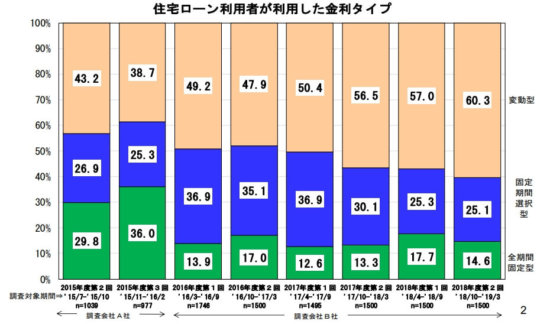

「住宅金融支援機構」が公表しているデータがありますのでご紹介します。

上記グラフは、2015~2018年(4年間)で住宅ローン利用者のうち、どの金利タイプを選んだのかを表しています(年2回)。

4年間で変動金利を選ぶ人が20%も増加し、2018年には60%になっています。逆に「期間固定金利」や「全期間固定金利」は下がっている状況ですね。

変動金利を選択する人が増えている原因はいろいろあると思いますが、もっとも大きな理由は1章で解説したとおり、【変動金利の金利だけが下がり続けたから】で間違いないでしょう。

金利の推移と、選択の割合のグラフを比較すれば、推移が合致していますし。

2-1.金利選択の王道・セオリーと違うのは、「今」が特別な時代

住宅ローンアドバイザーの教科書に、金利選択の王道・セオリーが書かれています(2020年現在は内容が変わっているかもしれませんが)。

- 低金利の局面では固定金利が優位

- 高金利の局面では変動金利が優位

まあ、少し考えれば当たり前の話なのですが、「低金利の局面」というのは今後金利が上昇する可能性が高いので、固定金利にしておくと「有利になるかも」ということ。

逆に「高金利の局面」は、今後金利が下がる可能性が高いので、変動金利を選択しておくと「有利になるかも」ということです。

ただ、王道・セオリーとは逆に、今の時代は金利が下がってきている局面で「変動金利」を選ぶ人が多いんです。

なぜでしょうか。その理由は3つあると思います。

- 平成になってから30年以上、金利が下がり続けたことで、まだまだ金利が上昇しないと思っている人が多い。

- マイナス金利政策が2016年に始まって以降、一向に解除される気配はなく、超低金利がまだまだ続くと思っている人が多い。

- 住宅ローン減税(控除)などの住宅購入支援もあり、繰り上げ返済することで金利上昇のリスクを抑えやすい環境だから(繰り上げ返済の認知も高まってきている)。

つまり、2020年現在は、とても特殊な時代だからこそ、超低金利の時代で「変動金利」を選択する人が多いんですね。

fa-arrow-circle-right住宅ローン減税(控除)や「繰り上げ返済」についてまとめたページも合わせてご参照下さい。

ただ、東京オリンピックという大きなイベントもあり、今後景気がどう推移するのか予想が難しいのが2020年。

金利もこのまま低金利が続くのか、どこかで上昇していくのか、誰にも判断はできないと思います。

では一体、変動・固定、どっちを選ぶべきなのでしょうか。

3.金利タイプ別のメリット・デメリットを把握しておこう

一旦ここで、おさらいも含めて金利タイプ別にメリット・デメリットを確認しましょう。

(もうしっかり理解してる、という方は4章からお読みください)

住宅ローンを組む際には金利は大きく分けて3種類。

- 変動金利 (2020年1月現在 実質金利0.4~0.6%前後 ※保証料別)

- 全期間固定金利 (2020年1月現在 0.9~1.3%前後 ※保証料別)

- 期間固定金利(例:3年、5年、10年、15年、20年などの期間のみ固定金利)

※銀行によって金利には変動があります。

1つずつ特徴やメリット・デメリットを解説していきます。

3-1.変動金利のメリット・デメリット

その名の通り、変動していく金利に合わせて月々の支払額が変動するローン。

金利変動のリスクを借主が背負う形になります。

例:3,500万円の借入

金利0.6% 月々「92,000円」返済

⇒5年後に金利が1.2%に上昇すると月々「102,000円」にアップ

変動金利はリスクを背負う分、金利タイプの中でもっとも低金利。「ローンを組んだばかりのタイミングに返済額を抑えることができる」ことが最大のメリットです。

また、金利が低いことで「住宅ローンの借入額」を延ばすことにも向いています。

逆に将来金利が大きく上昇してしまうと返済額が上がってしまうのが最大のデメリットになります。

変動金利は次のような特殊ルールがあります。

- 金利は半年間ずつ見直しされる。

- 「返済額」が5年間ごとしか変わらない(金利が上昇すると、返済額の金利の割合が上昇)。

- 返済額はリスク回避として1度に1.25倍までしか上昇しない。

ルールの中で、下の2つはリスクを軽減してくれる内容になっています。

急激に金利が上昇しても、返済額が跳ね上がって返済できなくなってしまうリスクを軽減する措置があるんですね。

3-2.全期間固定金利

「全期間固定金利」は、その名の通り返済開始から終了まで返済額が変わらないローン。

「変動金利」より金利が高めに設定されていますので、返済額が多くなるのが最大のデメリットです。

これは貸す側、つまり銀行側が金利変動のリスクを負っているため金利が高くなっている、というわけですね。

反対に、金利が上昇しても返済額・利息が変わらないので、「リスクが低い」のが最大のメリットと言えます。

まとめると、

3-3.期間固定金利(別名:当初固定金利)

一部の期間のみを「固定金利」として、その期間を過ぎたところで再度、「変動」か「固定」を選択するタイプの金利。

申し出ない限りは「変動金利」に自動的に切り替わります。

固定される期間は3、5、10、15、20、25、30年とあり、扱っている銀行によって異なります。

期間が短いほどリスクが高くなる分、最初の固定金利期間の金利が低く設定されています。

(場合によっては変動金利より金利が低い場合があります)

期間固定金利の注意点

期間固定金利は、低い金利に目が奪われがちですが、固定金利期間が終了してからの金利に注意する必要があります。

単純に、期間終了時の金利が適用されるのでは? と思われがちですが、実際は異なります。

実は固定金利期間終了後の適用金利は、各銀行とも高く設定されています。

例えば、10年固定金利にしたとして、最初は0.5%で固定されていたとします。仮に10年後、変動金利の相場は0.8%になっていたとしても、適用されるのは1.6%だった、ということがあります。

銀行に確認すれば、固定金利期間終了後に適用される金利も分かりますので、「期間固定金利」を検討するならば事前に確認しましょう。

基本的に、固定期間が終了したら「借り換え」も視野に入れるべきだと思います。

4.金利が上がったら「借り換えすればいい」は大きな間違い

「2020年、変動・固定金利のどっちを選ぶべきか」の本題に入る前に、金利を選ぶときの注意点を解説します。

「2020年、変動・固定金利のどっちを選ぶべきか」の本題に入る前に、金利を選ぶときの注意点を解説します。

それは、将来金利が変動した時に、借り換えすれば良いと安易に考えることです。

私が現役時代、こんなことを言っている営業マンがいました。

「最初は変動金利にしておいて、金利が上がってきたら固定金利に借り換えすればいいんですよ」

これは大きな間違いです。

過去の金利推移を見ればわかることですが、例えば国がマイナス金利を解除すると、固定金利が先行して急上昇する可能性が高いんです。

つまり、「変動金利が上がってきたな」と思った時には、固定金利も同推移以上に上昇しているので、借り換えのメリットが無くなるわけです。

上記のパターンで借り換えをするのであれば、変動金利が上がりきる前の、上昇開始時に借り換えすればメリットになることはあります

借り換えすることで大きなメリットを得られるのは、例えば15年前に、固定金利2.0%という固定金利にローンを組んだような方です。

超低金利時代に住宅ローンを組む人にとっては、将来、借り換えによって得られるメリットは薄いので、「金利が上がったら借り換えすれば良い」と安易に考えるのではなく、慎重に判断していくことが大切です。

5.それぞれの「返済計画」によって選ぶべき金利は変わってくる

ではいよいよ2020年は変動か固定の金利、どちらを選ぶべきか、本題を解説していきます。

まず、大切なポイントは

ということです。

今後、いつまで低金利状態が続くかは誰にも分かりません。

社会情勢や長期金利の推移によってある程度の予測は可能かもしれませんが、一概に「変動金利が良い」「固定金利が良い」、ということは言えません。

ただし、各家族の諸条件によって、「こちらの金利を選べばお得になる可能性が高い」、ということはお伝えできます。

各家族の諸条件で重要なポイントは次の2つ。

- 繰り上げ返済をどれくらいの期間、金額で進めていくのか

- 今後の生活で大きな支出が発生するタイミングはいつか

1つずつ解説していきます。

fa-arrow-circle-right2020年が住宅購入すべきタイミングかをまとめたページもあります。

5-1.繰り上げ返済をどれくらいの期間、金額で進めていくのか

繰り上げ返済は、ローンが始まってからなるべく早めに、なるべく多くした返済したほうが、利息を大きく減らすことができます。

特にローンを組んだばかりの「最初の10年間」に繰り上げ返済を行うのは重要です。

また、繰り上げ返済を進めるということは、住宅ローンの元金が減っていくことになるので、金利上昇のリスクを回避できます。

繰り上げ返済を早いタイミングで、多くできる場合は「変動金利」や「5年・10年などの期間固定金利」を選択する方が得になる可能性が高いでしょう。

5-2.今後の生活で、大きな支出が発生するタイミングはいつか(子供の大学費など)

例えば、住宅ローンを組むときにお子様が小学校低学年のタイミングとすると、10年後が大学進学くらいになります。

その場合は、10~14年後に大きな支出が発生する可能性があります(または10年以内の学資保険の費用負担がある)。

つまり、考え方としては「10~14年以内はリスクが高い」となるわけです。

そういう場合は、例えば「10年以内に繰り上げ返済ができないから、固定金利しておこう」とか、逆に「10年間の学資保険をなるべく多く支払えるように、10年の期間固定金利にしておこう」と、いろいろなパターンで考えることができます。

金利を決める上で大事なことは「大きな支出がいつ発生する可能性が高いのか」ということをシミュレーションしておくことです。

6.結論:変動・固定金利、結局どっちが得なの?

本章では、5章までに解説してきた内容を踏まえ、どういった条件の場合に、「変動金利に向いているのか」または「固定金利に向いているのか」をまとめていきます。

- 住宅ローン開始後、10~15年間は大きな支出も無く、毎年何十万円と繰り上げ返済ができる人

- 返済期間は25年以下で完済する予定の人

- 返済計画を立てるのが得意な人

- 金利動向をいつもチェックできる人

- 住宅ローン開始後、10~15年間に大きな支出があるなど、繰り上げ返済があまりできない人

- 返済期間は30~35年で完済する予定の人

- 返済計画を立てるのが苦手な人

- 金利動向など、マメにチェックできない人

今後、住宅ローンの金利は下がる可能性は極めて低いと思います。

おそらく横ばい、または緩やかに上昇していくはずです。

上記を参照して、どっちの金利を選択すべきか、ぜひ検討してみて下さい。

6-1.金利選びより重要なのは銀行選び

変動か固定金利か、どっちを選ぶかはとても重要なことですが、実はそれ以上に銀行選びが重要です。

銀行によって金利も異なりますし、ローンの保障(団体信用生命保険)も異なってきます。

fa-arrow-circle-right失敗しない銀行選びの方法は下記ページにまとめていますので、合わせてご参照下さい。

上記ページにも記載していますが、住宅ローンを組む銀行を決めたり、金利を決める上で、下記サービスを利用するのがお勧めです。

住宅ローンを組む銀行を決める上で現状もっとも使えるサービスが、「住宅本舗」が提供している「事前審査一括申し込み」です。最大6社までの銀行に事前審査を一括で申し込みできて、しかも「無料」です。

複数の金融機関へ住宅ローン仮審査をする場合、各社毎の申し込みが必要となり通常1社1時間ほどの入力時間がかかります(ネットバンクの場合)。

しかし、住宅本舗の特許取得済みの住宅ローン仮審査一括代行申し込みサービス(無料)を利用すれば、必要情報を1度入力するだけで、複数の金融機関へ住宅ローン仮審査を申し込むことが可能になります。

仮審査結果を元に様々な金融機関の金利・条件を比較し、ピッタリなローンを見つけられるのです。

それに、このサービスには様々なメリットがあります。

- インターネットで簡単に1回の入力で済む(来店不要)

- 金利、保証料、保障内容、諸経費など、審査が通った銀行で比較できる

- 都市銀行、地方銀行、ネット銀行、全60社から審査に出す銀行を6社選べる

- 複数の銀行から、自分たちにもっとも最適な銀行を選ぶことができる

住宅ローン一括審査【住宅本舗】はサービス開始にあたり住宅ローンなどの金融商品を管轄する省庁に対し、綿密な確認をしています。

関係省庁、提携している金融機関からのお墨付きをいただいた唯一のサービスだからこそ、数多くのユーザーが利用しています。

一度の入力で複数金融機関へ住宅ローン審査申込をぜひ利用してみましょう。

でも上記サービスを利用する上で、下記のような不安もあると思います。

■複数の銀行に申し込んで審査に悪影響が無いの?

実はこれも住宅本舗のメリットになるのですが、普通にたくさんの銀行に事前審査を出すと、個人信用に傷がついて審査に不利になると言われています。

ですが、住宅本舗の場合は予め金融機関に承認を得て行っていますので、まったく問題ありません。

■土地や建築会社と契約する前でも問題ない?

これも全く問題ありません。どちらかと言うと、資金計画を立てる上でも早めに事前審査を行っておくのが理想です。

7.まとめ

変動金利か、固定金利か、ご自分にはどっちが適切か、お分かりになりましたか?

もし本記事で検討できるようになって頂ければ幸いです。

今後金利がどう推移するかは誰にも分かりません。

ですので、何を選べばお得になるかも分かりません。

ただ、しっかりと返済計画を立てて、金利が上昇した局面でどう対策していけば良いのか、が重要だと思います。

最後までご愛読頂きまして誠に有難うございました。