住宅ローンの【つなぎ融資】って聞いたことがあるけどイマイチ意味が分からない」

「つなぎ融資の費用・利息のシミュレーションがやりたい。できれば費用を抑える方法も教えてほしい」

そんな疑問にお答えします。

住宅ローンのつなぎ融資って、なんか小難しくてわかりにくいですよね。

今回はなるべくわかりやすく内容を解説していきます。

つなぎ融資のシミュレーション機能は5-3章にあります。

本記事の内容はこちら。

- つなぎ融資の意味や、利用しないといけない理由

- つなぎ融資の注意点やデメリット

- つなぎ融資の計算方法や費用・利息シミュレーション

- つなぎ融資の費用を抑える方法

では解説していきます。

目次

1.つなぎ融資とはどんな意味?

「つなぎ融資」は住宅ローンを組む上で必要になる場合があります。

ですので前もって把握しておきましょう。

まず「つなぎ融資」を一言で解説すると、次のような内容になります。

これだけだと分かりにくいですよね。

もう少しわかりやすく解説していきます。

1-1.つなぎ融資の仕組みをわかりやすく解説

実は、住宅ローンには不思議な矛盾点があります。

それは、建築会社はお金が支払われないと家を引き渡さない、銀行は家を所有していないとお金を貸さないということ。

まだわかりにくいと思いますが、この矛盾が「つなぎ融資」が必要となる原因なんです。

例えば「A」さんが「ハウスメーカー△△」で家を建てるとします。

住宅ローンは「〇〇銀行」で組む設定にしましょう。

銀行は担保が必要ですので、Aさんの家がAさんの所有物になって初めて「〇〇銀行」はお金を貸してくれます。

でも「ハウスメーカー△△」はお金を支払ってもらうまで完成した家を引き渡せません。

つまり、建築会社は銀行がお金を貸してくれないと家を引き渡さない。

逆に銀行は家を所有していない人にはお金を貸さないということ。

こう考えると、現金で支払うしかない、ということになってしまう。

上記のような住宅ローンの矛盾を解消するために「つなぎ融資」が存在します。

またこれは建築会社だけでなく、土地の購入でも全く同じことが言えるわけです。

つまり「つなぎ融資」は【建築会社や土地の売主から、完成した家や土地を引き渡してもらうために一時的にお金を借りること】を意味します。

1-2.つなぎ融資で支払う中間金や土地代とは?

つなぎ融資で支払うものは、大きく分けると次の2種類です。

- 建物工事の中間金

- 土地代

注文住宅に限った話ですが、建築会社には「中間金」と呼ばれる工事代金の一部を「工事前」や「工事中」に前もって支払う必要があります。

また、新築前に土地を住宅ローンで購入する場合も、「土地代」も事前に支払う必要があります。

1つずつ解説します。

建築会社に支払う中間金

各建築会社によりますが、中間金の支払いは次のような3つのタイミングがあります。

- 着工前(工事直前)

- 上棟前

- 木完前(大工工事完了)

例えば、

工事が始まる前に工事請負金額の30%以上を支払って下さい、

上棟が完了する前に工事請負金額の70%以上を支払ってください、

と、建築会社によってそれぞれルールがあります。

※建築会社によって規定は様々です。

土地代金

注文住宅の場合、土地代は全額、建物の工事が始まる前に支払う必要があります。

土地は完全に支払いを完了させ所有権を移転しておかないと、工事が始められない仕組みだからです。

そのため土地の購入費は「つなぎ融資」で支払う必要があります。

住宅ローンを、土地だけ建物とは別契約で結びつなぎ融資を使わない方法もありますが、その場合、土地決済の翌月からローンの支払いが発生しますし、融資手数料などのローンの諸費用が増えてしまいます。土地代金の支払いもつなぎ融資を使う方が現実的です。

fa-caret-square-o-right注文住宅における土地購入の流れは下記ページにまとめていますので、合わせてご参照ください。

2.つなぎ融資の2つのデメリット

続いて、つなぎ融資をする場合のデメリットを解説していきます。

デメリットを区分けすると、以下の2点。

- 住宅ローンよりも金利が高く、費用負担が大きくなる

- つなぎ融資の手続きがかなり手間がかかる

1つずつ簡単に解説していきます。

2-1.住宅ローンよりも金利が高く、費用負担が大きくなる

つなぎ融資をしている期間だけ、通常の住宅ローンよりも高い利息が発生してしまうのがつなぎ融資の最大のデメリット。

通常、住宅ローンは変動金利や固定金利を含めて約0.5~1.5%となります(2020年5月現在)。

しかし、つなぎ融資の金利は「約2.5%~3.5%」と割高なります。

また、融資手数料や契約印紙代(税金)などの諸費用も発生するため、費用は数万~数十万円アップしてしまいます。

※つなぎ融資の具体的な計算方法やシミュレーションは5章で解説しています。

2-2.つなぎ融資の手続きが増えるので手間になる

つなぎ融資のもう1つのデメリットは手間が増えることです。

どんな手間が増えるのか、具体的には次の通り。

- つなぎ融資を行っている金融機関を探さないといけない(住宅ローンを組む銀行がつなぎ融資をやっていない場合)

- つなぎ融資用の審査書類や申し込み書類を多数用意しないといけない

- つなぎ融資手続きのため、何度か金融機関に足を運ばないといけない

特に注文住宅では建物の打ち合わせなどかなり忙しいタイミングで時間が奪われてしまうため、大きなデメリットと言えるでしょう。

3.つなぎ融資が不要の銀行の方が多い

実はつなぎ融資が必要のない民間銀行の方が多いです。

それらの銀行には「分割実行(分割融資)」という制度があります。

この分割実行に対応している銀行であれば、通常のローンと同じくらいの金利で土地・中間金を借り入れることができますし、余計な手数料も発生しません。

なお、分割実行に対応していない金融機関は、「フラット35」や「ネット銀行」が比較的多いです。

特にネット銀行は金利が低いことがウリですが、つなぎ融資が必要かどうか、またその費用負担も加味して銀行選びを行いましょう。

fa-caret-square-o-right銀行の賢い選び方を知りたい方は下記ページをご参照下さい。

4.つなぎ融資の利用方法や流れ

4章では、つなぎ融資を利用しなくてはいけない金融機関で住宅ローンを組む場合の、実際につなぎ融資の利用方法について解説していきます。

4-1.つなぎ融資の依頼先

つなぎ融資は、どこからお金を借りればいいのでしょうか?

つなぎ融資先は、大きく分けると3つです。

- 住宅ローンを組む金融機関(民間・ネット銀行、フラット35の専門機関)

- ハウスメーカー

- つなぎ融資を単体で提供している金融機関

1つずつ解説します。

住宅ローンを組む金融機関(民間・ネット銀行、フラット35の専門機関)

つなぎ融資の依頼先のほとんどがこのパターンです。

分割実行に対応していない金融機関でも、つなぎ融資に対応している金融機関がほとんどです。

ですので、住宅ローンを組む「民間・ネット銀行」や、ARUHI(アルヒ)などの「フラット35専門の機関」で、そのままつなぎ融資してもらえるので、金融機関の指示に従えば問題ありません。

ハウスメーカー

一部の大手ハウスメーカーでは資産運用部門を持っていることがあり、その場合ハウスメーカーから融資(つなぎ融資)してもらえます。

特に大手になればなるほどその可能性は大きいでしょう。

ハウスメーカーのつなぎ融資は金利が低めに設定されていますし、営業マンが書類の管理をしてくれるので手続きも楽になる可能性が高いと思います。

つなぎ融資を単体で提供している金融機関

分割実行もつなぎ融資、どちらも対応していない金融機関が稀にあります。

さらにハウスメーカーもつなぎ融資をやっていない、という場合は結構厳しい状況です。

なるべくつなぎ融資に対応している金融機関を選ぶべきだと思いますが、もしも対応していない金融機関しか住宅ローンの審査が通らなかった、という状況だったときは「つなぎ融資を単体で提供している金融機関」を頼るしかありません。

単体で提供している金融機関は非常に少ないのですが、「新生銀行グループのアプラス」fa-external-linkでやっています。

- 融資額:500~8,000万円

- 金利:2.675%

※2020年5月7日時点

4-2.つなぎ融資の流れ(完済まで)

続いて、つなぎ融資の流れを解説します。

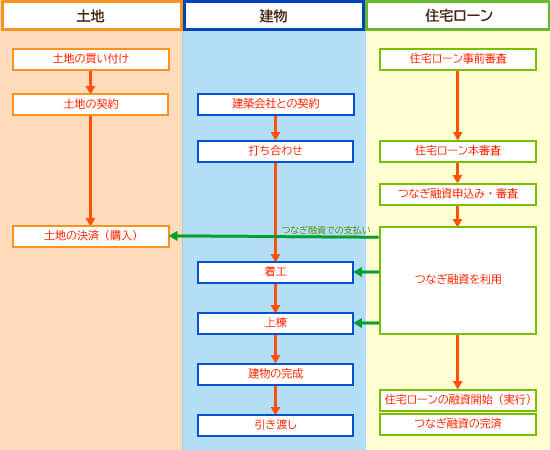

下記画像をご参照ください。

土地・建物・住宅ローンとそれぞれ時間軸に沿って表にしてあります。

つなぎ融資の流れだけピックアップします。

■つなぎ融資の申込み・審査

つなぎ融資の申込みは、住宅ローンの本審査が通過した後にしかできません。

土地を新規に購入する場合は、「土地の決済(購入のための支払い)」を行う前に審査が完了するように申込みを行います。

土地の契約後、土地の決済までは通常、1ヶ月~2ヶ月ほどしか時間がありません。

その間に住宅ローンの本審査の手続き、つなぎ融資の手続きを行う必要があるため、なるべく急いで対応しましょう。

建替の場合は建物の着工前までに審査が完了するようにつなぎ融資の申込みを行いましょう。

■つなぎ融資の利用

上記の表のとおり、つなぎ融資での支払いは「土地の決済」「着工の中間金」「上棟の中間金」という流れとなります。

それぞれ金融機関に足を運んで手続きをする必要があります。

■つなぎ融資の完済

つなぎ融資の返済は、建物の引渡し直前の「住宅ローンの融資開始(融資実行)」のタイミングです。

住宅ローンで借り入れたお金で「建物工事の残金の支払い」と、「つなぎ融資の返済」を同時にすることになります。

つなぎ融資の利息が発生する期間

上記表を見て頂ければ分かると思いますが、つなぎ融資の利息が発生する期間は次の通りです。

- 土地を購入する場合:土地の決済~建物引渡しの直前

(5~7ヶ月程度) - 建替の場合:中間金の発生(着工直前が多い)~建物引渡しの直前

(4~6ヶ月程度)

工期が長い建築会社ほど、つなぎ融資の利息が発生する期間が長くなり、費用の負担が大きくなります。

5.つなぎ融資の利息や諸費用

本章では、つなぎ融資の費用がどれくらいになるのか、を解説していきます。

つなぎ融資の費用は主に次の2つ。

- つなぎ融資期間の利息

- つなぎ融資の諸費用

※つなぎ融資のシミューレションは5-3章です。

1つずつ解説します。

5-1.利息の計算方法

つなぎ融資の利息の計算式は次の通りです。

具体例を元に利息がどれくらいになるのかを見てみましょう。

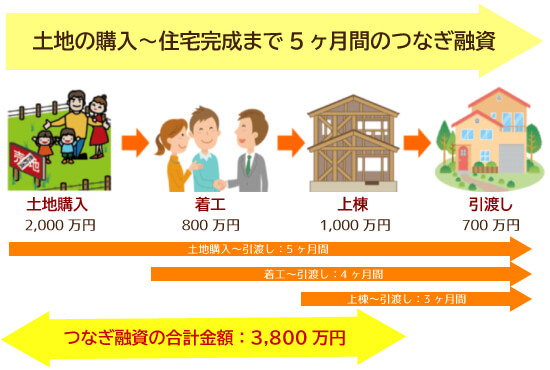

下記の画像は、土地2,000万円、建物2,500万円の合計4,500万円で購入した場合の流れです。

※建物2,500万円のうち、中間金は1,800万円(着工金800万円+上棟金1,000万円)とします。

金利は「2.5%」として計算。

着工金:800万円×2.5%÷365×120日(4か月)=65,753円

上棟金:1,000万円×2.5%÷365×90日(3か月)=61,644円

合計:332,876円

このように、土地と各中間金の支払いのタイミングが異なるため、それぞれで計算して合計すれば正確な利息が分かります。

次に、つなぎ融資の利息を、分割実行の場合と比較してみましょう。

分割実行の住宅ローン金利を仮に「1%」だったと計算し、つなぎ融資の利息と比較すると、次のようになります。

着工金:800万円×2.5%÷365×120日(4か月)=26,301円

上棟金:1,000万円×2.5%÷365×90日(3か月)=24,658円

合計:133,151円つなぎ融資との差額▲199,725円

つなぎ融資を利用すれば20万円も利息が増えることが分かります。

5-2.つなぎ融資の諸費用

つなぎ融資には利息だけでなく、手数料や収入印紙などの諸費用も発生します。

■事務手数料

金融機関によって異なりますが、【約5~12万円】の手数料が発生します。

■収入印紙代(税金)

収入印紙代はつなぎ融資の合計金額によって異なります。

| つなぎ融資借入額 | 収入印紙代 |

| 500~1000万円 | 10000円 |

| 1000~5000万円 | 20000円 |

| 5000万~1億円 | 60000円 |

| 1億~5億円 | 100000円 |

fa-caret-square-o-right住宅ローンを組む時に発生する諸費用についてまとめたページもあります。

5-3.つなぎ融資のシミュレーション

正確につなぎ融資の利息や諸費用を確認したいなら、下記シミュレーションをやってみてください。

※下記グレーのボックス内に数字や日付を入力し、「計算ボタン」をクリックすれば結果がボタンの下に表示されます。

日付ボックスはクリックすればカレンダーが表示されます。

- 建物の着工・上棟日と、実際につなぎ融資が実行される日程は異なるため、利息は概算となりますのでご了承ください。

- 融資手数料が不明な場合、10万円として計算されます。

6.つなぎ融資の費用をおさえるためには

つなぎ融資は費用負担が大きいので、なるべく抑えたいですよね。

本章ではその為のポイントを解説していきます。

6-1.低金利のつなぎ融資を利用する

1-3章で記載しましたが、前提として、住宅ローンを組む際に分割実行できる銀行を探しましょう。

銀行の探し方として、以下のサービスを利用すると便利です。

「住宅本舗」というところが提供しているサービスで、事前審査を最大6社までが「一括」で、しかも「無料」で申し込みができます。

しかし、例えば分割実行できないフラット35や、分割実行をしていない銀行を選択せざるを得ない場合、低金利のつなぎ融資の金融機関を探しましょう。

住宅ローンの銀行探しには同時につなぎ融資先も検討しておく必要があるでしょう。

特に大手ハウスメーカーの場合はつなぎ融資を自社で対応しているところも多く、比較的金利が低いことが多いのでお勧めです。

6-2.なるべく自己資金を多めにする

土地の支払いや、中間金の支払いの際、自己資金を多めにすることで、つなぎ融資の金額を減らしましょう。

特に支払いが一番最初に来る土地購入の段階で多めに自己資金で支払えば、利息を減らす効果は大きくなります。

また、建物引渡しの住宅ローン融資実行時に、ある意味お金が戻ってくるので、手持ちのお金はなるべく頭金に回すと良いでしょう。

※ちゃんと手元に戻ってくるかは事前に銀行に相談しておきましょう。

fa-caret-square-o-right住宅ローンの頭金に関して知りたい方は下記ページをご参照下さい。

6-3.つなぎ融資の借入期間を短くする

借入期間を数日でも短くすれば利息は減少しますが、こればかりは土地の不動産会社や建物の建築会社に相談が必要です。

土地の場合は、なるべく土地の決済を遅らせてもらいましょう。

土地決済から建物の着工までが短い方が利息が減ってきます。

建物は工期を短くすることはできないので、建物契約時に中間金の支払い時期の設定をなるべく後ろにずらしてもらえるように事前に相談しておくのもありでしょう。

また、住宅営業マンや工事監督とスムーズに工事が進むように協力していくことが重要です。

7.まとめ

つなぎ融資の意味、仕組みなど、お分かり頂けたかと思います。

住宅ローンを組む上での銀行・借入先の選定は、金利だけで考えず、つなぎ融資を始め、他の発生する経費や団体信用生命保険の費用のことも全て加味し、トータルで考えましょう。

また、銀行によっては変動金利が得意、固定金利が得意、繰上げ返済の手数料が低い、などなど強みも異なります。

住宅営業マンにもしっかりと相談しながら決めていきましょう。

fa-caret-square-o-right住宅ローンの「繰上返済」に関してもぜひ参考にして下さい。

最後までご愛読頂きまして有難うございます。